来源:网络 2022-08-30 16:28:00 阅读量:7829

当前土地市场,民企拿地积极性受挫,而地方城投类公司拿地意愿也出现了微妙的变化。

2021年以来,各城市集中供地热度降低时,地方城投公司成为土地市场的主力军。

CRIC数据显示,截止到2022年7月,地方平台类公司已获取了40%的地块。

进入2022年,地方城投平台类公司拿地占比和底价拿地的金额占比均有所回落。同时,在整体开工率下降的情况下,平台类公司拿地开工率也只有16%,低于平均水平17个百分点。

地方城投公司托底拿地的意愿虽有所降低,但整体来看,仍然发挥着重要作用。

40%地块被城投公司拿下

2021年集中供地以来,土地市场热度下滑后,民企拿地减少的同时,地方城投公司成为拿地主力。

CRIC数据显示,截止到2022年7月,地方城投类公司已获取了40%的地块。集中供地以来,城投类公司在22城总拿地金额近9000亿元,占总金额的28%,拿地幅数超过1000幅,占总幅数的38%。

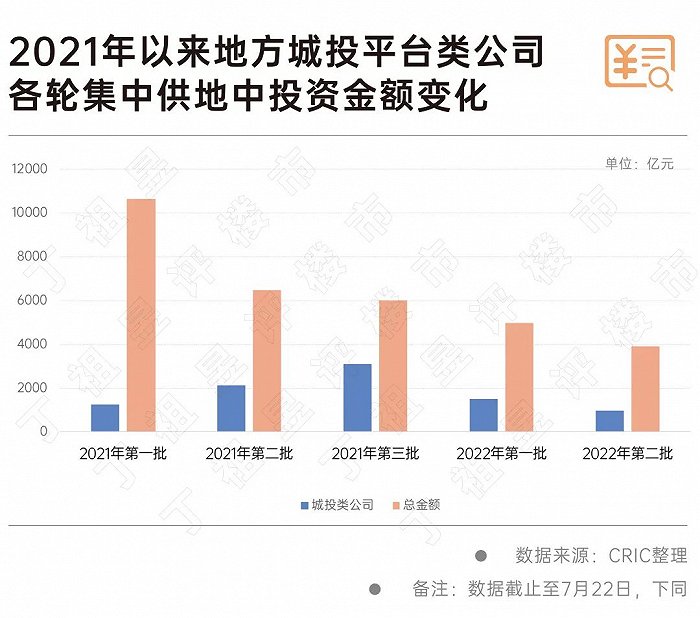

2021年第三轮集中供地是城投类公司投资高峰,彼时投资金额超过3000亿元。

随着多数城市供应量下调、地价下调等多重因素影响,2022年前两轮集中供地中,地方城投平台公司拿地金额下降至1488亿元和980亿元。

这也意味着,城投平台类公司拿地意愿减退。

从投资金额绝对值来看,纵观历次集中供地投资占比变化,城投类公司投资占比呈现出“山”字走势。

从投资金额绝对值来看,纵观历次集中供地投资占比变化,城投类公司投资占比呈现出“山”字走势。

在2021年第三轮集中供地中,城投公司拿地金额、建面和幅数占比均达到最高峰,分别为51%、58%和57%;2022年前两轮,城投公司拿地金额占比回落至30%以下,第二批次拿地金额占比更是进一步跌至25%。

从城市的角度来看,截止到2022年7月的累计数据显示,苏州、武汉、济南、深圳和成都是城投平台类公司拿地金额占比最高的5个城市,拿地金额占比均超过35%。

与此同时,城投类公司拿地的建面占比与金额占比之差有所下降,也意味着平台类公司拿地正在核心化,投资回归经营本质,而非单纯“托底”。

与此同时,城投类公司拿地的建面占比与金额占比之差有所下降,也意味着平台类公司拿地正在核心化,投资回归经营本质,而非单纯“托底”。

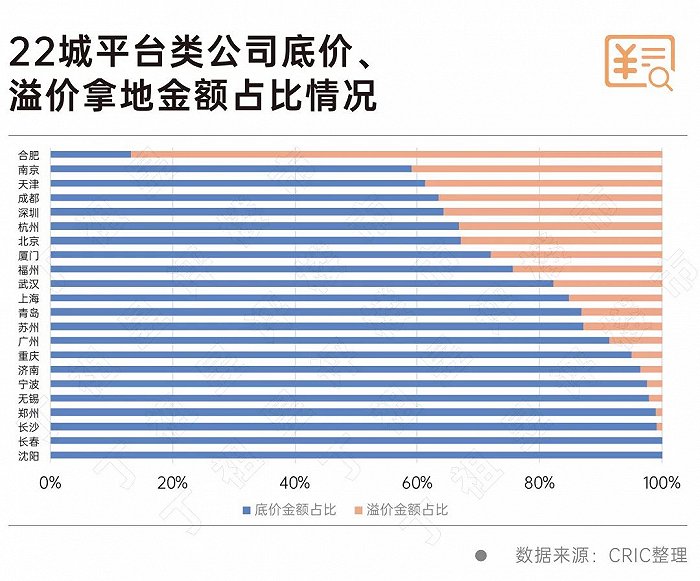

具体数据来看,在2021年第三批集中供地中底价拿地和溢价拿地金额最为悬殊,城投公司底价拿地金额为2760亿元,而溢价拿地的金额仅有325亿元,占比分别为89%和11%。

2022年以来,随着城投公司拿地总金额的下降,底价拿地的金额占比也逐步下调,至2022年第二批次底价拿地比例下降至40%。

从城市的角度来看,各城市2年来平台公司底价拿地金额的占比集中在60%-90%,其中合肥城投类公司底价拿地比例最低,仅为13%;而沈阳、长春城投公司全部为底价拿地,长沙、郑州城投公司托底的比例也高达99%。

超六成地块位于郊区去化难度加大

超六成地块位于郊区去化难度加大

地方城投公司本质也是企业,需要盈利。

但多数城投往往并不一定具备开发操盘能力,如何定位、操盘策略等方面往往成为短板。

再加上城投类公司托底作用明显,质量好的地块往往被大型央企以及混合制企业收入囊中,留给城投公司的地块往往位于远郊区,地块质量堪忧。

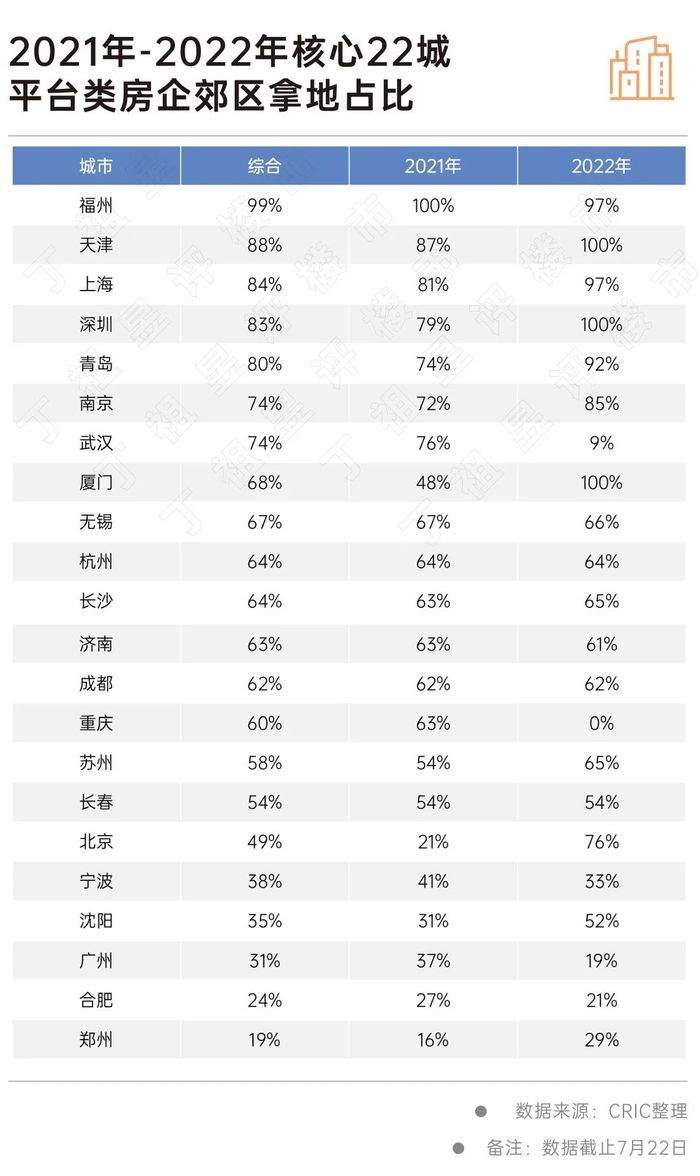

根据CRIC监测,自2021年集中供地实施以来,城投公司在核心城市拿地中郊区地块面积和地块数量分别占了61%和65%,较规模化国央、央企以及品牌房企、民企等均高出4个百分点。

具体城市而言,有14个城市城投类公司在郊区拿地建面占比超过60%。其中不乏上海、深圳、杭州和成都等热点城市,这些热点城市核心区域、中心城区地块稀缺,但部分远郊高总价地块却成为房企拿地“拦路虎”,往往以城投平台类企业托底;而另一部分城市则相反,比如天津、青岛等地,市场一路走低,房企拿地积极性普遍不高,地方城投一直发挥着托底作用。

而合肥、宁波、沈阳和郑州等城市,城投公司郊区拿地建面占比不足40%,中心城区建面占比超过60%。尤其是郑州、合肥两个城市郊区拿地占比不足25%,且两个城市2022年城投类公司在中心城区拿地占比仍在增加。

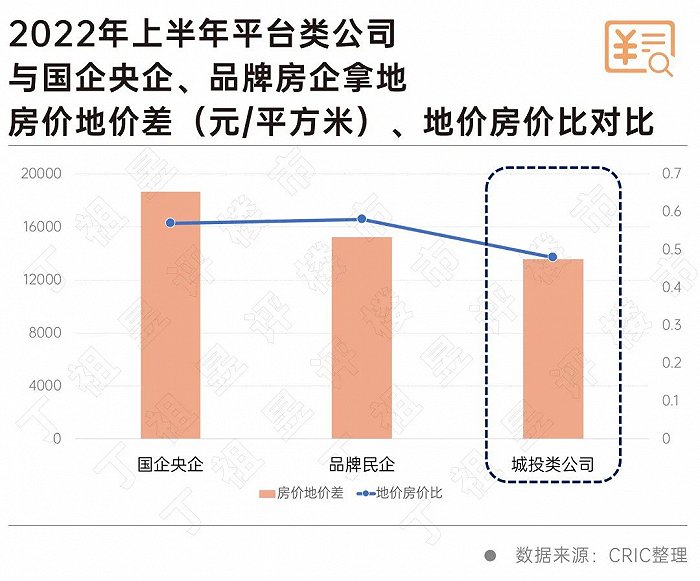

基于此,城投类公司拿地总价偏低,且地价房价比也偏低,房价地价差也较小,且项目普遍以刚需型产品为主。

基于此,城投类公司拿地总价偏低,且地价房价比也偏低,房价地价差也较小,且项目普遍以刚需型产品为主。

据CRIC统计,2022年上半年城投类公司拿地的平均地价房价比为0.48,房价地价比为13561元/平方米。

实际上,城投类公司出手拿地的主要目的是稳地市、防流拍,以底价成交为主要的拿地方式,所以普遍由地方平台竞得的地块都不是热点地块、核心地块,整体的土地成本较低,售价也较低。

目前,大部分城市楼市不及预期的情况下,刚需客户的购买力深受影响,对于城投类公司来说,原本项目开发能力、运营能力都不及规模房企的情况下,实现快速去化的难度更大。

这也是目前城投类公司意愿持续下降的原因之一。

拿地开工率不足20%,低于规模房企

拿地开工率不足20%,低于规模房企

城投类公司还面临着一个现实问题,即开工率普遍不高。

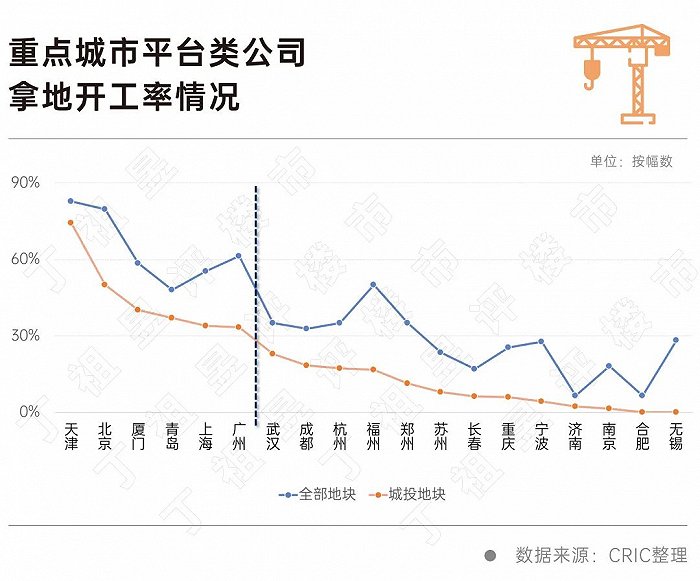

根据CRIC统计,2021年至2022年集中供地项整体开工率仅有33%,在此情况下,城投类公司拿地开工率只有16%,较平均开工率仍有17个百分点的差距。

且规模房企(含国企央企和品牌房企)拿地开工率普遍高于城投类公司的拿地开工率。

以2021年第一批成交地块为例,规模房企拿地开工率高达61%,而平台类公司拿地开工率仅23%,两者相差39个百分点;随着成交批次变化,规模房企开工率出现明显大幅下降。

对于城投类公司来说,虽“盈利”迫切度不及规模房企,但延长开工时间很大程度上受限于自身开发能力而不得不寻求与专业、规模房企合作。

各城市之间,城投类公司开工情况分化明显。其中,开工率达到30%以上的城市有7个,天津和北京开工率更是超过50%,无锡、合肥、南京、济南和宁波等地城投地块开工率普遍低于5%以下。

这意味着,城投类公司拿地后,整体资产规模巨大、大量的土地资产运营难度较大,市场风险、投资风险都在积聚。同时,拿地开工率水平又明显低于同期拿地的规模房企,整体资金压力和财务风险也在逐渐加大。

2022年以来的前两轮集中供地中,地方城投公司的拿地意愿有所降低。

2022年以来的前两轮集中供地中,地方城投公司的拿地意愿有所降低。

原因有三:首先,城投获取地块多为郊区位置,普遍以刚需型产品为主,在行业下行周期下,市场发展潜力的预期以及项目盈利预期相对不理想;其次,拿地开工率水平明显低于同期拿地的规模房企,整体资金压力和财务风险加大;其三,区别于传统开发企业,城投公司开发经验、产品打造能力等不足,在目前规模房企流动性压力持续、投资收缩的行业形势下,与规模房企合作开发难度大。

在个别城市土地市场整体热度不振的情况下,城投公司仍将通过“托底”来维持土地市场的低位、平稳运行,对于城投公司而言,当下最为关键的是,提高自身经营能力以更好地应对市场化经营的挑战。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。